Fiscalité des marques, brevets, dessins, modèles et droits d’auteur

Les titres de propriété intellectuelle ont un impact fiscal au quotidien des entreprises.

L’objectif de cet article est de vous fournir un panorama rapide de la fiscalité applicable en cas de concession de licence ou de cession de différents droits de propriété intellectuelle, et en cas d’exploitation de droits d’auteur.

Il convient de ne pas oublier que ces revenus sont également soumis aux cotisations sociales lorsque l’une des parties concernées est une personne physique.

Pour aller plus loin, l’INPI fournit un guide particulièrement utile à ce sujet : https://www.inpi.fr/sites/default/files/fiscalite_de_la_propriete_industrielle_1.pdf

1. Fiscalité des Marques

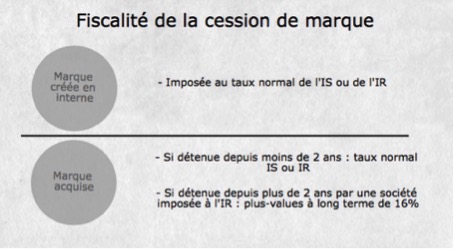

Cession de marques

La cession d’une marque créée en interne ne donne pas lieu à la constatation d’une plus ou moins-value. Les sommes reçues en contrepartie de la cession sont imposées au taux normal de l’impôt sur les sociétés (IS) ou selon le barème normal de l’impôt sur le revenu (IR – BIC).

S’il s’agit d’une marque acquise auprès d’une tierce partie, la cession est soumise au taux normal de l’impôt sur les bénéfices (plus-value ou moins-value déductible pour l’IS, et barème standard pour l’IR), si la marque est détenue depuis moins de 2 ans.

Si la marque est détenue depuis plus de 2 ans par une société soumise à l’IR, la plus-value est imposable au taux de 16% (auquel il convient d’ajouter les prélèvements sociaux), et les moins-values ne sont déductibles que des plus-values soumises à ce taux réduit.

L’acquéreur peut l’inscrire à son actif si :

- L’utilisation de la marque peut générer des revenus ;

- Elle peut être cédée à un tiers ou est protégée juridiquement ;

- Elle a une durée de vie supérieure à un an.

Si cela n’est pas le cas, il s’agit uniquement d’une charge déductible.

Sauf exception liée à une cession de fonds de commerce, cette cession n’est pas soumise aux droits d’enregistrement et est imposable à la TVA au taux de 20%.

Licence de marques

Les redevances perçues au titre d’une licence de marque sont imposables au taux normal de l’IS ou selon le barème normal de l’IR (BIC).

La redevance versée par le concessionnaire est une immobilisation si :

- L’utilisation de la marque peut générer des revenus ;

- La marque est cessible à un tiers ; et

- La marque a une durée de vie qui dépasse 1 an.

Si ces critères ne sont pas remplis, il s’agira d’une charge déductible.

Aucun droit d’enregistrement n’est dû à ce titre.

Un taux de TVA de 20% est applicable pour les licences exploitées, si la licence est concédée par une entreprise. Elle n’est pas soumise à la TVA si la licence est concédée par une personne physique.

2. Fiscalité des Brevets

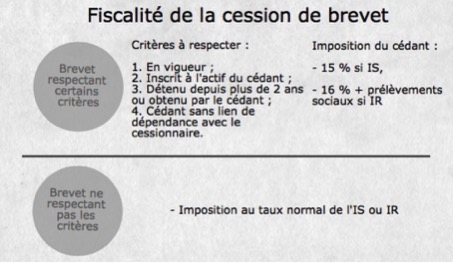

Cession de brevets

La cession d’un brevet inscrit à l’actif créé une plus-value ou moins-value pour le cédant.

Les plus-values seront imposées au taux de 15 % pour les entreprises relevant de l’IS ou de 16 % majoré des prélèvements sociaux pour les entreprises relevant de l’IR ou les personnes physiques (BIC) lorsque :

- Le brevet est encore en vigueur ;

- Il est inscrit à l’actif de l’entreprise du cédant (si applicable) ; et

- Il a été acquis à titre onéreux depuis plus de 2 ans par le cédant, ou déposé par cette entreprise ;

- Il n’y a pas de lien de dépendance avec le cessionnaire.

Si ces critères ne sont pas remplis, le taux de droit commun de l’impôt s’applique.

La moins-value est déduite du résultat de l’entreprise imposable au droit commun.

L’acquéreur peut inscrire le brevet à l’actif.

Pour les personnes morales, un droit d’enregistrement de 125 euros est dû si le brevet est exploité, ainsi qu’une TVA de 20%. Les personnes physiques ne sont pas concernées.

Licence de brevets

Les redevances de licence seront imposées au taux de 15 % pour les entreprises relevant de l’IS ou de 16 % majoré des prélèvements sociaux pour les entreprises relevant de l’IR ou les personnes physiques (BIC) lorsque :

- Le brevet est encore en vigueur ;

- Il est inscrit à l’actif de l’entreprise qui en concède une licence (si applicable) ; et

- Il a été acquis à titre onéreux depuis plus de 2 ans par l’entreprise qui concède la licence, ou déposé par cette entreprise.

Si ces critères ne sont pas remplis, le taux de droit commun de l’impôt s’applique.

D’une manière générale, les dépenses en lien avec l’exploitation et la gestion du brevet sont déductibles de ces redevances (recherche de licencié, négociation et conclusion de la licence, gestion de la licence…) par le concédant.

A l’inverse, le concessionnaire doit immobiliser les redevances versées sous conditions :

- Le brevet peut générer des revenus ;

- Il est cessible à un tiers ; et

- Le brevet a une durée de vie qui dépasse 1 an.

Si ces trois conditions ne sont pas remplies, il s’agit uniquement d’une charge déductible.

Pour les personnes morales, cette opération est soumise à une TVA de 20% ainsi qu’un droit d’enregistrement de 125 euros si le brevet est exploité. Les personnes physiques ne sont pas concernées.

3. Fiscalité des dessins et modèles

Cession de dessins et modèles

Sous réserve d’être inscrit à l’actif du cédant, le régime de la cession de dessins et modèles est identique à la cession de marques.

S’il n’est pas inscrit à l’actif du cédant, la cession n’est pas imposée au titre des plus-values et n’est pas soumise à la TVA. Dans ce cas, le produit est imposé à l’IR ou l’IS selon le type de société concernée.

Licence de dessins et modèles

Le régime applicable aux licences de dessins ou modèles est identique aux licences de marques.

La seule exception concerne la TVA : la licence n’est soumise à la TVA, au taux de 20%, que si le dessin ou modèle est inscrit à l’actif.

4. Fiscalité des droits d’auteur

Les revenus issus des contrats d’exploitation de droits d’auteurs sont imposables, lorsqu’ils sont déclarés par l’auteur lui-même, dans la catégorie des BNC, selon le barème de l’IR.

Si les revenus sont déclarés par un organisme tiers (par exemple chargé de la collecte des droits), ils sont imposables au titre des traitements et salaires (avec une option pour les BNC).

Un taux de TVA de 10% est applicable.